Хочется продать старую квартиру и переехать в новостройку, но возникает много опасений. Где жить, когда продашь «вторичку»? Сколько уйдёт времени на продажу старой и ожидание передачи ключей от новой квартиры? Сколько сил и времени отнимут обе сделки?

Многие из этих вопросов снимает трейд-ин: его предлагают некоторые застройщики. Давайте разберёмся, в чём плюсы и минусы этой схемы.

Что такое трейд-ин

Трейд-ин — это обмен старого товара на новый с доплатой. В недвижимости — обмен старой квартиры на новую. «Вторичку» застройщик выкупает и впоследствии продаёт либо обращается в партнёрское агентство недвижимости, чтобы оно нашло покупателя на эту квартиру.

Деньги от продажи идут в счёт покупки новостройки, разницу покупатель доплачивает из собственных средств или оформляет ипотеку.

В каких случаях нужен трейд-ин

Трейд-ин экономит время тем, кто переезжает из «вторички» в новостройку. Это удобно: не нужно искать риелтора и продавать старое жильё, потом переезжать на съёмную квартиру и искать подходящий вариант в новостройке. Можно всё сделать почти одновременно, быстро и в одном окне.

Схема трейд-ин помогает сразу зафиксировать цену на новостройку: не придётся опасаться, что она подорожает, пока продаётся «вторичка».

Виды трейд-ин

На рынке новостроек есть две схемы трейд-ин: подписание ДДУ с продажей старой квартиры через агентство и подписание ДДУ с продажей «вторички» инвестору — моментальный выкуп.

У них много общего, но есть и важные отличия.

Продажа через агентство

Это самая популярная на рынке схема трейд-ин. Агентство недвижимости, которое сотрудничает с застройщиком, берётся продать квартиру покупателя новостройки.

Застройщик и покупатель подписывают ДДУ. Когда старую квартиру покупателя продадут, средства пойдут в зачёт стоимости нового жилья.

При такой схеме квартира не выкупается моментально. Она лишь выставляется на продажу. На её реализацию обычно даётся от двух до шести месяцев, чаще всего — три-четыре.

Плюсы:

+ Такая схема позволяет продавать квартиру вдумчиво, снижая её стоимость постепенно. В этом случае нет срочности, за которую приходится давать больший дисконт.

+ Агентство возьмётся продавать любую квартиру: в старом фонде, хрущёвку, в непопулярной локации. Одним словом, можно отдать в трейд-ин любую квартиру, в том числе не сильно ликвидную.

+ Не так важно, в каком регионе находится квартира: пустить в зачёт можно квартиру, находящуюся в другом регионе.

+ Если заключён ДДУ, в нём фиксируется цена на новостройку: она уже не изменится.

Минусы:

— Главный минус такой схемы трейд-ин заключается в том, что продажу старой квартиры никто не гарантирует. А если её не удастся продать за оговорённый срок, ДДУ будет расторгнут.

Расторжение ДДУ — большая проблема не только для собственника, но и для застройщика. Это нарушает планы продаж, отвлекает менеджеров от подписания новых ДДУ: они вынуждены расторгать имеющиеся, это занимает много времени. Поэтому если квартира не продаётся в первые два месяца, агентство, вероятно, предложит снизить цену.

— Многие застройщики предлагают квартиры покупателям с трейд-ин дороже, чем покупателям со 100%-ной оплатой. Даже несмотря на то, что при трейд-ин оплата тоже полная, — это не рассрочка.

— Снизить цену всё-таки придётся. Во-первых, время ограничено. А во-вторых, квартира может оказаться не слишком ликвидной. При нынешних ставках по ипотеке на «вторичке» быстро продать не самую ликвидную квартиру без снижения цены очень сложно.

— Для заключения ДДУ и фиксации цены на новостройку понадобится минимальный первоначальный взнос.

— Не все застройщики готовы сразу заключить ДДУ. Иногда они предлагают просто забронировать лот: в этом случае цена не фиксируется и может вырасти (или снизиться).

Моментальный выкуп

В этом случае компании, сотрудничающие с застройщиком, выкупают квартиру клиента. Деньги идут в зачёт платы за новостройку. Эта схема больше напоминает традиционный автомобильный трейд-ин. Но на рынке недвижимости её осуществить сложнее, да и не каждая компания готова брать на себя риски выкупа и продажи «вторички».

Застройщик сам не выкупает старую квартиру, он сотрудничает с инвесторами или компаниями, которые потом реализуют квартиру самостоятельно.

Плюсы:

+ Квартира выкупается сразу, не нужно ждать, пока агентство найдёт для неё покупателя.

+ Покупатель новостройки может быть уверен, что ДДУ не будет расторгнут, ведь старая квартира продана.

+ В договоре зафиксирована цена на новостройку: она уже не повысится.

+ Покупатель новой квартиры получает от застройщика все преференции и скидки за 100%-ную оплату.

+ Не нужен первоначальный взнос.

Минусы:

— Главный минус при такой схеме — значительное занижение стоимости старой квартиры. Инвестор не будет выкупать её по рыночной цене, ему это невыгодно.

Не стоит забывать и про риски: как быстро удастся продать квартиру? Ведь каждый месяц её простоя — это потеря денег. Плюс налог на имущество, риски неправильной оценки, риски снижения цен на рынке, работа по продаже. Всё это инвестор вложит в дисконт, который составит от 10% реальной рыночной стоимости квартиры — не цены в объявлениях, а цены, за которую квартиру можно быстро продать.

— Под моментальный выкуп подходит далеко не каждая квартира. Обычно это жильё, находящееся в том же городе, что и новостройка, в хорошем состоянии, в ликвидной локации и в доме хорошего качества постройки. Инвестор вряд ли выкупит квартиру на первом этаже, в отдалённом районе, в старом фонде без капремонта или с перепланировкой.

— Под эту схему плохо подходят квартиры стоимостью более 15 млн рублей: динамику цены инвестору прогнозировать сложно, это несёт дополнительные риски, и он может отказать в выкупе.

Можно ли жить в старой квартире, пока строится новая

Теоретически такая схема возможна: покупатель новостройки подписывает договор на реализацию своей старой квартиры, но живёт в ней до окончания строительства новостройки. Потом он освобождает старую квартиру, передаёт её инвестору и переезжает в новую.

На практике это реализуемо только на стабильном рынке. Сегодня же рынок недвижимости в России непредсказуем: как позитивные, так и негативные события сильно влияют на цену жилья.

В таких условиях прогнозировать продажу вторички на год-два вперёд инвесторы не решаются. С учётом таких рисков дисконт будет слишком большим и невыгодным для владельца квартиры.

Поэтому единичные предложения, которые есть сегодня, — это аренда своей же квартиры на несколько месяцев при покупке объектов, которые уже достраиваются.

Схема трейд-ин пошагово

Шаг 1. Вы выбираете квартиру на рынке новостроек у застройщика, который предлагает трейд-ин.

Шаг 2. Партнёры застройщика — агентство или инвестор — оценивают вашу квартиру и решают, можно ли её включить в схему трейд-ин.

Шаг 3. Вы вносите первоначальный взнос, заключаете ДДУ и договор о продаже старой квартиры с агентством или договор с инвестором, если используете моментальный выкуп. В ДДУ оговаривается, что на оплату новостройки пойдут средства от продажи «вторички». Также указывается срок реализации «вторички» и размер доплаты.

Шаг 4. Когда квартира продана, средства перечисляются застройщику, равно как и доплата. Если необходимо, оформляется ипотека.

Шаг 5. В зависимости от условий договора покупатель новостройки либо остаётся жить в своей квартире до получения ключей, либо, что происходит гораздо чаще, снимает другое жильё в ожидании новоселья.

Как узнать, кто из застройщиков предлагает трейд-ин

Самый удобный способ — зайти во вкладку «Трейд-ин» в каталоге акций и скидок на Циан. В зависимости от города, который указан у вас на сайте, вам будут предложены десятки вариантов трейд-ин. Например, в Петербурге на момент публикации статьи действует 25 предложений, а в Москве — 51 предложение.

Большинство предложений оформлено в качестве срочных акций, но застройщики продлевают их.

Более подробно об условиях можно узнать, позвонив застройщику.

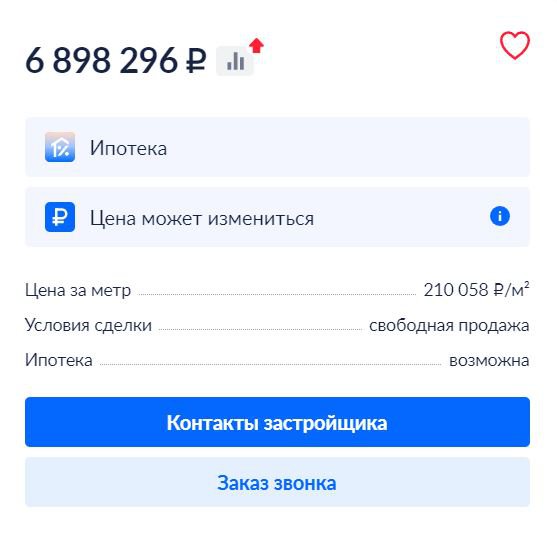

Чтобы позвонить застройщику напрямую, просто нажмите на контакты застройщика в карточке объекта

Сделать это можно из карточки объекта на Циан: вы попадёте сразу в офис строительной компании.

Благодарим за помощь Максима Ельцова, генерального директора «ПИА Недвижимость»