Офисы: под девизом built-to-suit

Предложение и спрос

В конце уходящего года офисный рынок чувствует себя уверенно. Ожидается, что объем ввода офисных площадей составит 700–720 тыс. кв. м. Для сравнения: в прошлом году этот показатель был в три раза меньше — 224,4 тыс. кв. м (по данным Knight Frank).

И все-таки рост нового предложения, увы, не сделает бизнес-центры намного доступнее для арендаторов: значительная доля новых офисов (от 15 до 30%) либо строится под конкретные компании, либо договоры аренды на них подписаны уже на этапе строительства, комментирует Елена Денисова, старший директор, руководитель отдела офисных помещений CBRE. Офисные площади по-прежнему остаются дефицитным товаром.

Как рассказывают в Knight Frank, значительной части новых бизнес-центров вообще не пришлось заниматься поиском арендаторов: здания были возведены под нужды определенных компаний. Среди таких объектов — «Ростех-Сити», «Сбербанк-Сити» и «Два капитана». По подсчетам Полины Афанасьевой, аналитика Cushman & Wakefield, более 70% офисов в уходящем году было построено под заказчика, поэтому можно сказать, что офисный рынок в 2021 году работал под девизом built-to-suit.

Эксперты отмечают, что на офисном рынке сохраняется тенденция к переносу сроков ввода. «Виноват» в этом административный фактор: сроки ввода объекта нередко тормозятся долгой процедурой согласования и получения разрешительной документации.

Уходящий год продемонстрировал высокую активность арендаторов: многие компании, преодолев сложности первого года пандемии, продолжали развиваться, расширяли штат и старались арендовать офисы в наиболее востребованных локациях.

Наибольшим спросом традиционно пользуются офисы в пределах Садового кольца. По прогнозам Knight Frank, уровень чистого поглощения по итогам 2021-го способен составить 840–860 тыс. кв. м. Это не только более чем в три раза превысит результат прошлого года (262,1 тыс. кв. м), но и значительно опережает показатели допандемийных 2018–2019 годов (604 тыс. и 719 тыс. кв. м соответственно).

Как полагают аналитики компании JLL, по итогам 2021 года можно будет утверждать, что рынок вышел на допандемийный уровень.

В компании Colliers подчеркивают, что в период пандемии появился интерес арендаторов к сервисным офисам. Как показал опыт уходящего года, такое качество, как гибкость, ценится не только в переговорах, но и в организации рабочего пространства.

Весомым фактором для арендаторов коворкингов служит и тот факт, что резидентам не приходится тратиться на ремонт и отделку помещения. «Сейчас многие компании не знают, что будет завтра — новая волна пандемии или очередная самоизоляция. Поэтому возможность гибкого входа и выхода из арендных отношений дает импульс развитию коворкингов, — поясняет Евгений Шевкун, управляющий партнер строительной компании Keyfor. — Если раньше планы по развитию у компаний были долгосрочные, то теперь горизонт планирования сократился до одного года — трех лет. В случаях, когда сотрудников надо либо быстро вернуть в офис, либо, наоборот, перевести их на удаленную работу, гибкий формат — также удобное решение».

— Увеличился ввод офисных площадей (почти в три раза по сравнению с прошлым годом);

— арендаторы активны, спрос на офисы восстановился, уровень вакантных площадей снижается;

— договоры с будущими арендаторами подписываются заранее, до ввода объекта в эксплуатацию;

— растет доля объектов built-to-suit — увеличивается спрос на BTS-проекты;

— пользуются спросом сервисные офисы и гибкие рабочие пространства.

Вакантность

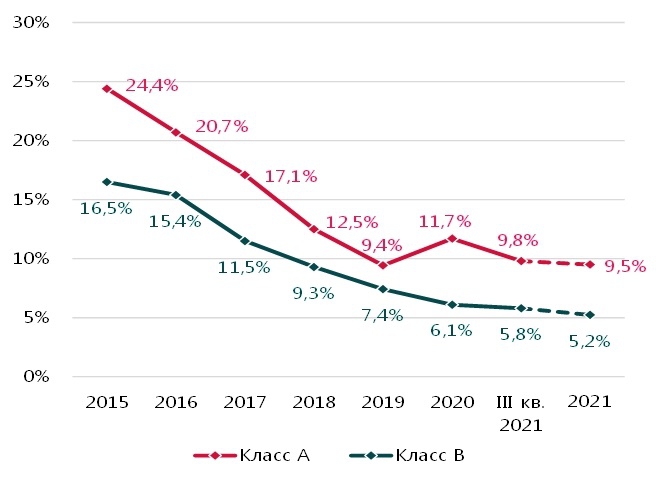

Благодаря высокому спросу на офисы свободных площадей на офисном рынке становится все меньше. По данным Cushman & Wakefield, доля свободных площадей по состоянию на декабрь — 8,6%, это меньше аналогичного показателя прошлого года на 1,5%.

Впрочем, считает Полина Афанасьева, к концу года уровень вакантных площадей за счет ввода новых объектов может подрасти до 8,8%. В Knight Frank прогнозируют, что в бизнес-центрах класса А уровень свободных площадей повысится до 9,4–9,6%.

Компаниям, планирующим переехать в бизнес-центр класса B, найти подходящий офис будет еще труднее: уровень вакантных площадей здесь всего 5,1–5,3%.

Динамика вакантности

По данным Knight Frank Research, 2021

Cтавки аренды

Ставки аренды в 2021 году вели себя вполне предсказуемо: в офисах, расположенных ближе к центру столицы, цены выросли, в «замкадных» бизнес-центрах — снизились. Как подсчитали аналитики Knight Frank, средневзвешенная ставка в классе А в бизнес-центрах внутри МКАД выросла на 11% — до 32,7 тыс. рублей за 1 кв. м в год. А вот в БЦ, расположенных за МКАД, средневзвешенная ставка снизилась на 6% и к концу 2021-го составила 14,3 тыс. рублей за 1 кв. м в год.

Средневзвешенная ставка на площади класса В, по оценкам CBRE, составила 17 тыс. рублей за 1 кв. м в год. Диапазон запрашиваемых ставок аренды на помещения класса В в пределах ТТК варьируется от 13 до 40 тыс. рублей за 1 кв. м в год, от 6 до 25 тыс. рублей за «квадрат» в год — за пределами ТТК.

- В 2022-м девелоперы планируют вывести на рынок более 800 тыс. кв. м офисов, а еще через год ввод новых БЦ может приблизиться к 1 млн кв. м (JLL).

- Уровень вакантных площадей вырастет до 9,5–10% — за счет менее активного спроса и ввода в эксплуатацию крупных БЦ (Cushman & Wakefield).

- Ставки аренды вырастут минимум на 10%. Максимальные ценники мы увидим в новых БЦ в сформировавшихся деловых районах (CBRE).

- Дополнительным фактором для увеличения ставок будет рост стоимости строительства (Knight Frank).

- В общем объеме новых офисов будет расти доля проектов built-to-suit.

Торговые центры: продавать и развлекать

Предложение и спрос

Участники рынка торговой недвижимости провожают уходящий год без сожаления: он не был для них удачным. Из-за локдауна и торговым центрам, и стрит-ритейлу не один день пришлось скучать без посетителей. Сохранить арендаторов и избежать риска увеличения вакантных площадей удавалось только тем собственникам, которые были готовы идти на диалог с арендаторами и предоставлять им временные льготы.

Трафик в ТРЦ в 2021 году оставался низким, но, как отмечает Надежда Цветкова, директор, руководитель направления аренды торговых помещений CBRE, по сравнению с прошлым годом наблюдалась более высокая конверсия: если человек пришел в торговый центр, он обязательно совершал хотя бы одну покупку.

По данным Knight Frank, общий объем предложения в Москве по итогам года может достигнуть 7,2 млн кв. м арендопригодной площади. Правда, при условии, что все заявленные к вводу проекты (353,2 тыс. кв. м GLA) будут сданы вовремя.

На середину декабря 2021 года, по оценкам Colliers, объем ввода новых торговых площадей в качественных ТЦ Москвы составил 281 тыс. кв. м, что на 28% меньше показателя 2020-го. До конца года ожидается открытие ТРЦ «Павелецкая Плаза», торговой галереи в ТРЦ «Город Косино», ТРЦ «Небо» и Vnukovo Premium Outlet. Вместе с тем из запланированного к вводу в 2021-м объема нового предложения почти 42% было перенесено на 2022–2023 годы.

— низкий трафик в ТРЦ (CBRE);

— рост свободных площадей в ТРЦ, ротация арендаторов (Cushman & Wakefield);

— стратегия ТРЦ — удержать арендаторов (Knight Frank); большинство новых объектов — торговые центры малого формата (10–30 тыс. кв. м GLA) (Knight Frank);

— переход части розницы в онлайн (CBRE);

— торговый центр воспринимается не столько как место для шопинга, сколько как досуговый центр — растет доля культурно-образовательных и спортивных функций в составе ТЦ (Knight Frank);

— открытие торговых центров в рамках ТПУ, куда администрация столицы привлекает инвесторов через торги (Knight Frank);

— временный отток арендаторов стрит-ритейла с центральных улиц (Colliers).

По мнению Надежды Цветковой, спровоцированный пандемией переход части розницы в онлайн не превратился в реальную угрозу для торговых центров. Посещение магазинов ведущих брендов остается важным для покупателя. Вместе с тем он не хочет воспринимать торговый центр только как набор магазинов «в ассортименте» — люди приходят сюда, чтобы отдохнуть, провести время с семьей. Поэтому ТРЦ все большее внимание уделяют зонам отдыха и развлечений, детских игровых зон, увеличивают среди арендаторов количество кафе и ресторанов.

«Для торговых центров жизнеспособной моделью для сохранения уровня заполняемости становится усиление развлекательно-ресторанной инфраструктуры, но это влечет за собой потерю арендных ставок и затраты на реконцепцию», — напоминает Наталья Круглова, руководитель департамента продаж, советник генерального директора «Российского аукционного дома».

Как рассказали в Knight Frank, в уходящем году незначительно увеличилась активность со стороны новых международных торговых операторов: на российский рынок вышло 14 новых брендов, что чуть выше показателя 2020-го (13 брендов).

Вакантность

В течение 2021 года в торговых центрах отмечалась ротация арендаторов и увеличение доли свободных площадей. Как отмечает Евгения Сафонова, аналитик Cushman & Wakefield, за год доля свободных площадей в ТЦ Москвы выросла с 8,5 до 10%.

По оценкам Colliers, к концу года вакантность может вырасти с вводом в эксплуатацию ТРЦ, анонсированных на декабрь 2021-го, и достигнет примерно 11,5%. Если в топовых ТРЦ уровень свободных площадей не превышает 5%, в стабильно работающих ТЦ, введенных за последние 5–10 лет, уровень вакантных площадей колеблется в диапазоне 10–20%.

А вот новые объекты, как правило, открываются почти наполовину пустыми. Арендаторы приходят в них в течение одного–двух лет после открытия ТЦ.

Ставки аренды

По итогам 2021 года средние ставки аренды не показали выраженного роста. По данным CBRE, ставки аренды в топовых торговых центрах составляют около 200 тыс. рублей за 1 кв. м в год, при этом в части из этих ТРЦ ставки аренды в евро.

В ключевых моллах ставка аренды почти достигла допандемийного уровня — 83 тыс. рублей за 1 кв. м в год. Как уточняют эксперты, темпы возвращения арендных ставок к докризисному уровню будут зависеть от восстановления посещаемости в ТЦ. Скорее всего, это произойдет не ранее 2023 года.

Стрит-ритейл

Совокупный объем площадей формата стрит-ритейл в Москве, по данным Knight Frank, сегодня составляет 792,4 тыс. кв. м, средний размер помещений — 166,3 кв. м. На центральных коридорах Москвы увеличилось количество международных брендов. Если в 2019–2020 годах на рынок столицы выходило всего по одному-двум брендам, в уходящем году свои магазины открыли уже шесть международных ритейлеров.

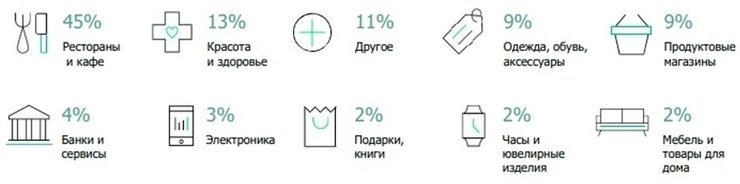

Профили арендаторов, которые открыли магазины в 2021 году

По данным CBRE

Евгения Мельникова, директор департамента инвестиционных сделок Point Estate, указывает, что в 2021 году на 10−20% выросла стоимость 1 кв. м помещений под стрит-ритейл в новых жилых комплексах. Цены на торговую недвижимость на вторичном рынке практически не изменились (в среднем по рынку рост составил не более 5%), но увеличился срок окупаемости — в среднем с 10 до 11 лет.

По оценкам Colliers, диапазон ставок аренды на Тверской улице варьируется от 48 до 215 тыс. рублей за кв. м в год, на Петровке — от 60 до 134 рублей за 1 кв. м в год, на Новом Арбате — от 46 до 129 тыс. рублей за 1 кв. м в год.

- В следующем году запуска крупных ТРЦ в столице не ожидается, объем ввода составит около 150 тыс. кв. м торговых площадей. В основном будут вводиться небольшие торговые объекты (Cushman & Wakefield).

- Объем ввода новых торговых площадей, по предварительным подсчетам, составит около 294 тыс. кв. м в 30 торговых объектах. Более половины нового предложения придется на районные ТЦ (Colliers).

- Уровень вакантных площадей будет оставаться в диапазоне 10–10,5% (Cushman & Wakefield).

- Доля онлайн-продаж останется высокой.

- Ритейлерам придется перестраиваться для работы в омниканальном режиме (CBRE).

- Постепенный рост посещаемости ТРЦ, восстановление оборотов ритейлеров к уровню 2019 года (JLL).

- Рост ставок аренды — в пределах 10–15% (JLL).

- Ограничения на посещение общественных мест без QR-кода приведут к снижению трафика в ТРЦ в краткосрочном периоде (CBRE).

- Торговая недвижимость продолжит поиски новых концепций и форматов общения с потребителем (CBRE).

- По мере восстановления рынка активнее будут строиться качественные ТЦ разных форматов: комьюнити-центры, региональные моллы, торговые центры в составе ТПУ (Knight Frank).

- Из-за ужесточения мер по борьбе с коронавирусом доля свободных помещений на главных торговых коридорах Москвы ранее I полугодия 2022 года не снизится (Knight Frank).

Склады: начало «золотого века»

Предложение и спрос

У собственников складской недвижимости есть не один повод за праздничным столом сказать спасибо уходящему году и произнести тост в его честь.

Рынок складской недвижимости Московского региона по итогам 2021 года поставит по меньшей мере два рекорда, утверждают аналитики Knight Frank. Во-первых, средневзвешенная ставка аренды на готовые складские площади в Московском регионе взлетела до 5,2 тыс. рублей за 1 кв. м в год triple net. Это абсолютный рекорд за всю историю складского рынка.

Во-вторых, как подсчитали в CBRE, по итогам 2021-го спрос приблизится к 4 млн кв. м, что в 1,6 раза больше, чем в 2020 году. Годовой объем строительства по итогам 2021-го достигнет 3 млн кв. м — это выше показателей прошлого года на 63%.

В 2021 году общий объем качественной складской недвижимости достиг 16,9 млн кв. м, по данным Knight Frank. Доля вакантных площадей снизилась до 0,4%, став минимальной с первого полугодия 2008-го. Нужно ли говорить о том, кто сегодня диктует условия на складском рынке?

Антон Алябьев, старший директор, руководитель отдела складской и индустриальной и недвижимости, называет еще один признак наступления «золотого века» на складском рынке: приход на рынок новых игроков. Пока региональные девелоперы делают первые шаги на рынках обеих столиц, владельцы земельных участков внимательно изучают складские проекты.

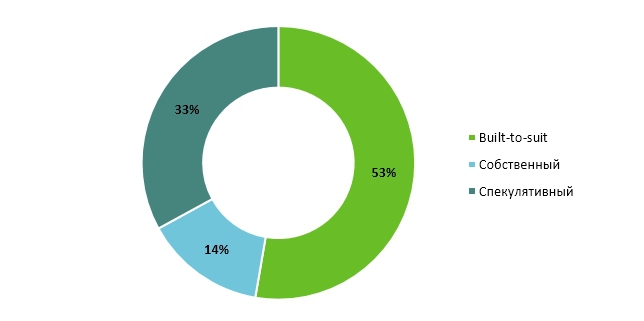

Наибольшая часть складов сегодня возводится по принципу built-to-suit: 53%, или 453 тыс. кв. м, подсчитали в Knight Frank. Крупнейшим из таких объектов может служить склад для компании Ozon площадью 155 тыс. кв. м, построенный компанией «Ориентир».

Распределение введенных в 2021 году складских комплексов по типу строительства

По данным Knight Frank Research, 2021

Доля спекулятивных объектов составила 33% (283 тыс. кв. м). Об ажиотажном спросе на склады свидетельствует и тот факт, что большая часть спекулятивных складов находит своих арендаторов еще на этапе строительства.

О бурном развитии складского сегмента свидетельствует и появление складов нового формата. Онлайн-ритейл, который растет в геометрической прогрессии, диктует девелоперам новые правила, вынуждая строить фулфилмент-центры с увеличенной высотой потолков, дополнительной системой вентиляции и повышенной нагрузкой на пол.

Как подсчитали в CBRE, к концу 2021-го площадь всех фулфилмент-центров превысит 2 млн кв. м, а к 2024 году — 5,5 млн кв. м.

В этом году был запущен двухэтажный логистический комплекс на территории «PNK Парк Медведково». Антон Алябьев считает, что этот формат получит дальнейшее развитие на рынке.

— доля вакантных площадей снизилась до 0,4%, став минимальной с первого полугодия 2008-го;

— ставка аренды на склады побила рекорд за всю историю, достигнув 5,2 тыс. рублей за 1 кв. м в год triple net;

— складской рынок из рынка арендатора превратился в рынок арендодателя;

— годовой объем строительства по итогам 2021-го достигнет 3 млн кв. м;

— 53% складов возводится по принципу built-to-suit;

— на рынке появился первый двухэтажный логистический комплекс — на территории «PNK Парк Медведково»;

— на рынки Москвы и Санкт-Петербурга выходят региональные девелоперы.

Эксперты фиксируют повышенный интерес к складской недвижимости и со стороны инвесторов, чье внимание направлено как на новые проекты built-to-suit, так и на уже готовые объекты в наиболее востребованных локациях. Екатерина Ногай, аналитик Cushman & Wakefield, считает, что высокий спрос на склады сохранится и в следующем году, но 77% новых площадей будет построено по схеме built-to-suit. Так что проблема дефицита складских площадей сохранится.

Ставки аренды

По данным компании JLL, российские столицы — Москва и Санкт-Петербург — опередили остальные крупные города Европы по темпам роста арендных ставок на склады за период с III квартала 2020-го по III квартал 2021 года.

Евгений Бумагин, руководитель отдела складских и индустриальных помещений JLL, говорит, что за это время арендные ставки увеличились на 22% в Санкт-Петербурге и на 18% — в Москве, и рост продолжается.

К середине IV квартала арендные ставки на готовые помещения в Московском регионе в удаленности около 30 км от МКАД (трасса А107) увеличились до 5,2 тыс. рублей за 1 кв. м в год (без НДС и операционных расходов). Как поясняет Екатерина Ногай, рост ставок связан с высоким спросом, дефицитом готового предложения на рынке и стремительным ростом стоимости строительства новых складских объектов.

«Очевидно, арендаторам придется резко увеличивать затраты, за исключением тех случаев, когда заключен долгосрочный неразрывный договор аренды, — подчеркивает Евгений Бумагин. — Подобная стратегия приведет к увеличению издержек на склад у ритейлеров, логистических и производственных компаний. Рост затрат на логистику приведет и росту стоимости конечной продукции».

- Количество площадей, введенных в эксплуатацию, составит 1,3 млн кв. м, что станет очередным рекордом за последние шесть лет (+30% к показателю 2021 года) (Cushman & Wakefield).

- Доля свободных площадей не превысит 1% (Cushman & Wakefield).

- Рост ставок аренды продолжится. В Московском регионе к концу 2022-го максимальная базовая ставка аренды для объектов около трассы А107 достигнет 6 тыс. рублей за кв. м в год (JLL).

- В складских комплексах будут освобождаться блоки после переезда клиентов, заключивших договоры на BTS-проекты в 2020–2021 годах.

Преодолев трудности самоизоляции, рынок коммерческой недвижимости вполне оптимистично смотрит в 2022 год. Девелоперы активно строят новые бизнес-центры и склады, арендаторы готовятся к новоселью, торговые центры учатся развлекать посетителей. Главное, чтобы ситуация на рынке коммерческой недвижимости обрела равновесие и воплощению планов не помешали новые локдауны.