Внимание! Это статья о налоге, который платится при владении недвижимостью. Если вас интересуют налоги после продажи объекта, вам сюда.

Налог на имущество физических лиц (именно так он называется официально) — это местный налог, размер которого каждый муниципалитет определяет самостоятельно. В городах федерального значения (Москве, Санкт-Петербурге и Севастополе) его устанавливают законы этих субъектов РФ.

Собственники недвижимости должны платить налог на имущество ежегодно не позднее 1 декабря года, следующего за истекшим налоговым периодом.

Размер платежа рассчитывается один раз в год налоговой инспекцией, которая в третьем квартале направляет собственнику уведомление, где указано, сколько и за что нужно заплатить.

Если у собственника есть личный кабинет на сайте ФНС, то налоговое уведомление автоматически придёт туда. При желании в ЛК можно сделать так, чтобы уведомления отправлялись в бумажном виде по почте.

Кто должен платить налог на имущество физических лиц

Плательщиками налога на недвижимое имущество являются собственники жилых и нежилых объектов на территории России. Если речь идёт о квартире или доме, то с точки зрения закона неважно, кто именно там живёт, в том числе на праве аренды, или зарегистрирован. Налог платит тот, кому недвижимость принадлежит по документам.

Даже если объект не используется и пустует, налог на него всё равно придётся платить.

Размер налога не зависит от гражданства и возраста, если только человек не входит в льготную категорию. За несовершеннолетнего собственника государству платят его родители или опекуны. Если владелец имущества — иностранец, он тоже раз в год будет получать налоговые уведомления независимо от того, приезжал он в страну за истекший налоговый период или нет.

Также неважно, каким образом к собственнику перешло право на имущество: купил он его, взял в ипотеку, приватизировал, получил по наследству или в дар. Обязанность по уплате налога появляется сразу после оформления права собственности.

Объекты налогообложения, или Что считается недвижимостью

Налогом на имущество физических лиц облагается только недвижимость — объекты, связанные с землёй, которые невозможно переместить, не нанеся им несоразмерного ущерба. Перечень облагаемого налогом имущества дан в статье 401 НК РФ.

В него входят:

- жилой дом, в том числе на земле для ведения личного подсобного хозяйства, огородничества, садоводства, ИЖС;

- квартира, комната;

- гараж, машино-место;

- единый недвижимый комплекс (комплекс зданий и сооружений, которые юридически и технологически нельзя разделить — завод, железная дорога и т. п.);

- объект незавершённого строительства;

- иные здания, строения, сооружения, помещения.

Общедомовая собственность многоквартирных домов: МОПы, технические этажи, придомовая территория и так далее налогом на имущество не облагается.

Всё, что законодательство не относит к недвижимому имуществу (автомобиль, сбережения, мебель, бытовая техника, ювелирные украшения), причисляется к имуществу движимому. Налогом, которому посвящён материал, оно не облагается, но владельцы таких вещей платят другие налоги. Например, в цену товара включён НДС, а автовладельцы ежегодно уплачивают транспортный налог, который часто присылают «в комплекте» с уведомлением по налогу на имущество.

Ставка налога для физлиц

Сумму налога на имущество физических лиц вычисляют при помощи ставки. Это процент от налоговой базы — кадастровой стоимости объекта недвижимости, которую определяет Росреестр.

Начиная с 2023 года переоценка кадастровой стоимости объектов капитального строительства во всех регионах РФ проходит раз в четыре года, а в городах федерального значения — раз в два года.

Налоговым кодексом РФ заданы три базовые ставки налогообложения, зависящие от вида объекта и его стоимости:

1. По ставке 0,1% кадастровой стоимости облагаются:

- квартиры;

- комнаты, доли и части;

- жилые дома;

- объекты незавершённого строительства, если их проектное назначение — жилой дом;

- гаражи и машино-места;

- хозпостройки до 50 кв. м на участках для ведения личного подсобного хозяйства, огородничества, садоводства или индивидуального жилищного строительства.

Муниципалитеты, а также города федерального значения имеют право устанавливать свои ставки для вышеперечисленных объектов, а именно: уменьшить базовую ставку 0,1% до нуля или увеличить, но не более чем в три раза. То есть в разных населённых пунктах диапазон может меняться от 0 до 0,3%.

Например, в Екатеринбурге ставка налога на квартиру, дом, гараж составляет 0,1%, а в Москве она зависит от кадастровой стоимости недвижимости: чем больше, тем выше (такую разновидность ставки называют прогрессивной).

В частности, если московская квартира стоит до 10 млн рублей, ставка будет на уровне 0,1%. При цене жилья от 10 до 20 млн рублей она составит 0,15%, от 20 до 50 млн — 0,2%,

от 50 до 300 млн — 0,3%. Для объектов кадастровой стоимостью более 300 млн рублей действует ставка 2%.

Узнать ставки налога на имущество в своём населённом пункте можно на сайте ФНС.

2. Прочие объекты, например, хозяйственные постройки от 50 кв. м на садовых участках, облагаются по ставке 0,5%. Здесь местные власти не могут менять федеральную «таксу».

3. Владельцы недвижимости дороже 300 млн рублей, а также собственники коммерческих помещений платят 2,5% кадастровой стоимости. За земельные участки дороже 300 млн налог рассчитают по ставке 1,5%. Эти ставки также не подлежит пересмотру.

Апартаменты при расчёте налога на имущество приравниваются к нежилым помещениям. Налоговая ставка на них может колебаться от 0,5 до 2%.

Это зависит от региона, типа здания, в котором они находятся, и вида разрешённого использования постройки. При этом налоговая ставка для апартаментов всегда выше, чем для квартиры.

Как узнать кадастровую стоимость объекта

Уточнить, во сколько государство оценивает любой зарегистрированный объект недвижимости, можно в личных кабинетах на сайте налоговой или Росреестра. Кроме того, эту информацию указывают в налоговых уведомлениях.

Кадастровую стоимость при расчёте налога на имущество в некоторых регионах начали применять с 2015 года, а с 2021-го это стало повсеместной практикой. Ранее в расчёт брали инвентаризационную стоимость объекта.

Кадастровая стоимость ближе к рыночной и может отличаться от инвентаризационной в 3–10 раз. Поэтому, если сумма налога на одно и то же имущество за последние годы выросла, то, скорее всего, муниципалитет сменил базу при расчёте.

С 2023 года Росреестр пересматривает кадастровую стоимость недвижимости раз в четыре года по всей России, кроме Москвы, Санкт-Петербурга и Севастополя, где переоценку проводят раз в два года.

Как рассчитывается налог

Логично, что чем больше площадь объекта налогообложения, тем выше его стоимость и тем больше налог. Однако на каждый объект действует налоговый вычет. В данном случае это площадь, за которую не нужно платить.

Собственник имеет право на налоговый вычет по каждому принадлежащему ему объекту. Даже если он владеет пятью квартирами, вычет предоставят на каждую из них.

Учёт этой льготы происходит автоматически и выражается в том, что при расчёте налога во внимание принимается не полная площадь объекта.

Размеры вычетов:

- для квартиры и доли в частном доме — 20 кв. м;

- для комнаты и доли в квартире — 10 кв. м;

- для дома — 50 кв. м;

- за дом площадью 50 кв. м и меньше налог на имущество вообще не начислят.

При площади квартиры в 100 кв. м, налогом будет облагаться 80 «квадратов», а в загородном доме площадью 120 кв. м — только 70.

Если вы купили квартиру площадью 19,8 кв. м, то налог на имущество вам за неё начислять не будут.

.jpg)

Многодетным семьям, воспитывающим трёх и более несовершеннолетних детей, полагается дополнительный вычет за каждого ребёнка.

Его размеры:

- при владении квартирой/комнатой или её частью — 5 кв. м;

- по жилому дому или его части — 7 кв. м.

У собственника квартиры площадью 110 кв. м трое несовершеннолетних детей. Налог на имущество для него рассчитают так:

110 кв. м (общая площадь) – 20 кв. м (обычный вычет) – 5 кв. м × 3 (льготный вычет за трёх детей) = 75 кв. м

А если бы это была не квартира, а дом, то налогом он не облагался бы совсем, так как при площади менее 50 «квадратов» налоговая база уменьшается до нуля:

110 кв. м – 50 кв. м – (7 кв. м × 3) = 39 кв. м

Также при расчёте налога на имущество учитывается коэффициент периода владения (КПВ) и размер доли собственности в объекте (Д).

Чтобы определить КПВ, нужно разделить период владения объектом в месяцах на 12. Если имущество приобрели до 15-го числа включительно, то этот месяц считается за полный, а если позже этого срока — месяц не считается. Если вы владеете недвижимостью больше года, коэффициент становится равным единице. При продаже объекта всё наоборот: месяц зачитывается, если сделка в нём прошла после 15-го числа.

Квартиру купили 20 марта 2021 года и продали 20 декабря того же года. Тогда март в периоде не учитывается, а декабрь считается, так как и возникновение, и прекращение права собственности произошли после 15-х чисел месяцев.

Срок владения в таком случае составит 9 месяцев, и КПВ будет равен 9/12, то есть 0,75.

Формула расчёта налога на имущество выглядит так:

(Кадастровая стоимость имущества – налоговый вычет) × КПВ × Д × ставку налогообложения

Расчёт налога для конкретного объекта также можно сделать на сайте ФНС.

Рассчитаем сумму налога на имущество для квартиры в Москве за 202 год. Её площадь — 60 кв. м, кадастровая стоимость — 17 млн рублей, и есть два собственника, которые владеют ½ доли каждый. Квартира куплена 16 месяцев назад.

Сначала применим налоговый вычет, для чего посчитаем кадастровую стоимость 1 кв. м: 17 000 000 / 60 = 283 300 рублей. Площадь после вычета: 60 – 20 = 40 кв. м. Кадастровая стоимость квартиры после вычета: 283 300 × 40 = 11 332 000 рублей.

Налогоплательщики приобрели квартиру больше года назад, поэтому КПВ равен единице, а так как каждый собственник владеет половиной объекта, то размер доли собственника (Д) равен 0,5. В Москве принята прогрессивная ставка, и для квартир стоимостью 10–20 млн рублей она составляет 0,15%.

Считаем налог на имущество: 11 332 000 × 1 × 0,5 × 0,15% = 8 499 рублей.

Кто может не платить налог на имущество

Льготы на уплату налога на имущество бывают федерального и местного уровня. Первые действуют по всей стране, вторые применяются в определённом регионе. Например, в некоторых муниципалитетах действуют льготы для несовершеннолетних из многодетных семей.

На федеральном уровне льготы предоставляются пенсионерам, инвалидам 1-й и 2-й группы, военнослужащим, героям СССР и РФ, участникам ВОВ, детям-инвалидам.

Льготники из федерального перечня от уплаты налога на имущество освобождены полностью. Местные же льготы могут покрывать как полную сумму налога, так и её часть.

Уточнить перечень льготников в своём субъекте можно на сайте ФНС.

Получить льготы можно только на имущество, которое не используется для предпринимательской деятельности — например, на квартиру, дом, гараж. При этом цена объекта должна быть меньше 300 млн рублей. То есть если квартира сдаётся в аренду или дом стоит 320 млн рублей, то льготное налогообложение к ним не применяется.

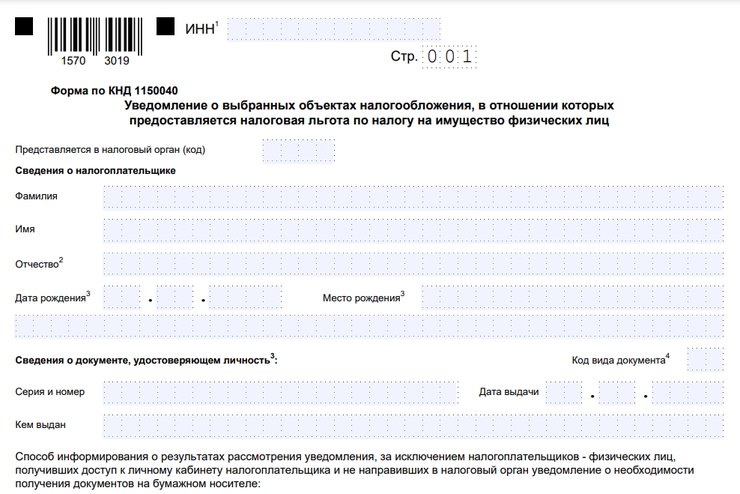

Льготы распространяются только на один объект каждого вида. Собственник может самостоятельно решить, на какой именно. Если владелец выбор не сделал, налоговая автоматически применит льготу к самому дорогому объекту.

У пенсионера в собственности две квартиры: в Тамбове, с кадастровой стоимостью 800 тыс. рублей, и в Моршанске, с кадастровой стоимостью 400 тыс. рублей.

Так как первый объект дороже, по умолчанию владелец получит льготу (освобождение от уплаты) на него, а налог за моршанскую квартиру ему начислят полностью.

Ещё у пенсионера в Моршанске есть частный дом и гараж. Это другие виды имущества, а значит, льгота действует и на них, так что налог платить тоже не придётся.

По заявлению собственника налоговая может сменить объект льготного налогообложения. Выбрать его владельцу нужно до окончания текущего налогового периода, — например, в 2024 году — до 31 декабря 2024-го.

По форме такое заявление похоже на декларацию и доступно на сайте ФНС

При этом заявление на саму льготу, а не на выбор льготного объекта, налогоплательщик может подать когда угодно. Если к тому моменту налог уже посчитают без льгот, то, получив заявление, ФНС сделает перерасчёт на будущие налоги.

Удобнее всего уплатить налог прямо из личного кабинета на сайте ФНС или на портале госуслуг. Также это можно сделать по номеру уведомления на сайте налоговой или обратившись в банк с распечатанной квитанцией.

Что делать, если в налоговом уведомлении есть ошибка

Порядок действий в таком случае зависит от того, какая именно ошибка допущена. Например, если неправильно указана площадь квартиры, но прочие данные (кадастровый номер, адрес, ФИО владельца) верны, нужно направить обращение в налоговую, приложив выписку из ЕГРН или свидетельство о регистрации права, где указана правильная площадь.

Если же собственник не согласен с кадастровой стоимостью объекта или с определением вида недвижимости, то сначала надо обратиться с заявлением в Росреестр и потребовать пересчитать эту сумму.

Машино-места в уведомлениях нередко обозначают как «иные строения». После этого налоговая ставка для них повышается с 0,1 до 0,5%.

После завершения разбирательств с Росреестром (иногда для этого приходится обращаться в суд), подтверждающие документы следует предоставить в ФНС для перерасчёта налога.

Нужно ли платить налог на недвижимость за рубежом

Налог на имущество взимается по месту нахождения объекта, то есть платить за недвижимость надо в той стране, где она расположена. При этом не важно, является собственник налоговым резидентом РФ или нет.

Гражданин России не обязан уведомлять ФНС о покупке недвижимости за границей, если только он не является государственным или муниципальным служащим.

Но для оплаты налога за рубежом владельцу потребуется открыть счёт в местном банке. А вот о наличии таких счетов граждане нашей страны обязаны сообщить в налоговую не позднее, чем через месяц после их открытия.

Если налоговый резидент России имеет доход с зарубежной недвижимости, — например, сдаёт её в аренду или получил прибыль от её продажи, то у него возникает обязанность уплатить в российский бюджет подоходный налог. Для этого собственник заполняет и подаёт в ФНС декларацию по форме 3-НДФЛ в срок до 30 апреля года, следующего за истекшим налоговым периодом.

Между государствами может быть заключено соглашение об избежании двойного налогообложения. В этом случае налог, уплаченный в другой стране, можно зачесть в России. Например, в Испании налоговая ставка для нерезидентов Евросоюза — 24%. До 2023 года, заплатив там налог с продажи квартиры, в России бывший владелец не должен был ничего платить.

Но теперь в отношении ряда стран ситуация изменилась: в августе 2023 года вступил в силу указ, приостановивший действие соглашения об избежании двойного налогообложения с недружественными государствами. Так что налоговая нагрузка у части владельцев зарубежной недвижимости может вырасти.

Однако подобные соглашения по-прежнему действуют со многими государствами. Налоговый зачёт могут произвести, например, владельцы объектов в Турции или Омане. Для этого им нужно подать декларацию 3-НДФЛ в российскую налоговую и приложить к ней документы, подтверждающие сумму полученного дохода и сумму уплаченного за границей налога.